多层次化债推动经济常态发展:自 2015 年以来,中央持续强化对地方政府债务的管理,使得债务管理制度更加规范,做到了 “开前门、堵后门”。然而,随着内外部宏观形势的变化以及大规模推进减税降费,宏观税负持续下行的同时支出责任却并未减少。当地方政府一般债与专项债仍难以满足地方政府支出需求时,部分地方政府往往会通过融资平台举债等方式来解决收支矛盾,由此便产生了部分隐性债务。一方面是为了落实《预算法》中 “通过发行地方政府债券举借债务的方式筹措” 的要求,另一方面也是为了进一步化解新产生的隐性债务,2015 年以来我国陆续推进了四轮债务置换,每一轮都有其特定的作用。在此基础上,新一轮大规模债务置换意义非凡。它能够有效地拉长地方债务周期,显著降低债务付息压力,进而推动地方政府把工作重点从艰难的化债化险转移到积极发展经济以及提供优质公共服务上来,让地方政府从应急状态回归到常态发展轨道。截至发稿日,已有多地通过发行共计近2万亿元特殊再融资债券推进隐形债务清零。

政策由被动化主动:与此同时,这一轮化债更多的是国家化被动为主动,从原来的防风险,向防风险、促发展并重来考虑。在这种情形下,通过利息减少,使得地方政府的债务压力会极大缓解,加强资金流动性,有助于地方政府发展经济。

▍城投债提前兑付或成热潮

提前兑付的基本逻辑:在整体化债推进的形势下,一方面,债务置换为城投债提前兑付提供了契机。目前全国范围内,低利率成本融资的主体要么归属于长三角、珠三角等部分经济发达地区,要么就是地方AAA平台,而在全国两千多家已发债平台中,大多数债务压力大、地区经济弱的地区的融资成本,在目前市场普遍3%左右的情况下,仍然需要高出基本一倍的价格才能引导获取资金,使得债务压力只会逐步加重,经济难以健康发展。通过新一轮大规模债务置换,地方平台很大可能会拉长债务周期、降低债务付息压力。将高成本的城投债置换为成本更低、期限更长的债券,或者通过其他融资渠道筹集资金提前兑付城投债,能够有效减轻地方政府的债务负担。同时,这也有助于提升地方政府的信用评级,增强市场对地方经济发展的信心。

宏观层面可持续性强:化债政策推动地方政府将重心转移到发展经济和提供公共服务上来。当地方政府从化债化险的应急状态回归常态谋发展时,更加注重经济的可持续增长和财政的稳健运行。提前兑付城投债可以展示地方政府的偿债能力和责任担当,为吸引更多的投资和资源创造良好的环境。例如,提前兑付城投债可以向金融市场传递积极信号,吸引更多的社会资本参与地方经济建设,促进地方产业升级和基础设施完善。

政策导向优化:从财政化债思路的重大优化角度看,化债政策更加注重综合施策。除了传统的债务管理手段外,还通过加强财政预算管理、优化财政支出结构、提高财政资金使用效率等方式来化解债务风险。在这个过程中,提前兑付城投债可以作为一种灵活的债务管理策略。当地方财政状况有所改善,或者有合适的融资机会时,提前兑付城投债可以减少未来的债务负担,为地方经济发展腾出更多的财政空间。

当然,化债政策的实施也受到宏观经济环境和政策导向的影响。在当前经济形势下,国家大力推动供给侧结构性改革,加强金融监管,防范系统性金融风险。地方政府积极响应国家政策,通过化债政策来规范债务管理,提前兑付城投债也是符合国家政策导向的一种举措。化债政策促使城投债提前兑付是多种因素共同作用的结果。

▍化债政策对债市的影响何在?

专项债与普通债双轨道基本互不影响:根据wind数据统计,在 2024 年 1 月至 10 月期间,地方新增债券累计发行达到 4.55 万亿,其中新增一般债累计发行 0.65 万亿,新增专项债累计发行 3.90 万亿。发行高峰主要集中在 8 月和 9 月,这两个月新增专项债分别发行了 0.80 万亿和 1.03 万亿。结合财政部蓝部长在发布会上的说法,6 万亿元债务限额将在 2024 至 2026 年每年安排 2 万亿。由此推断,2024 年 11 月和 12 月可能分别会有大约 1 万亿左右的新增专项债供给。笔者认为,鉴于今年 8 月至 9 月新增专项债供给也在万亿左右的规模,并且当前利率对 “新增较大规模供给” 已经进行了较为充分的定价,所以年内较大规模的新增债供给虽然会对债市产生一定的影响,但整体并未超出预期太多,带来的扰动较为有限。

城投平台后续转型仍是大势所趋:此次化债资金落实后,城投所面临的债务压力有很大可能会显著降低,其基本面也有望出现好转。在短期内,这将对区域市场信心起到积极的提振作用,预计弱资质、短期限的城投债利差会有一定程度的收窄空间。但从长远来看,就如笔者上述第二点提到的,化债政策的实施肯定会让城投提前兑付成为常态,而在发债政策仍然紧缩的情况下,债券市场上的存续城投债券是会有预见性的减少的,但从国家层面来看,中央肯定不希望压降整体的债务规模。因此,在假设发债政策不放宽的情况下,想要维持债券市场的稳定,更多的还是要平台自身造血能力充足,所以,“退平台” 依旧是大势所趋,也就是引导城投从政府融资平台中退出,逐步转变为能够自负盈亏的市场化经营主体。之后,通过市场化的方式在新增投融资方面谋求突破,从而更好地为地方经济发展服务。

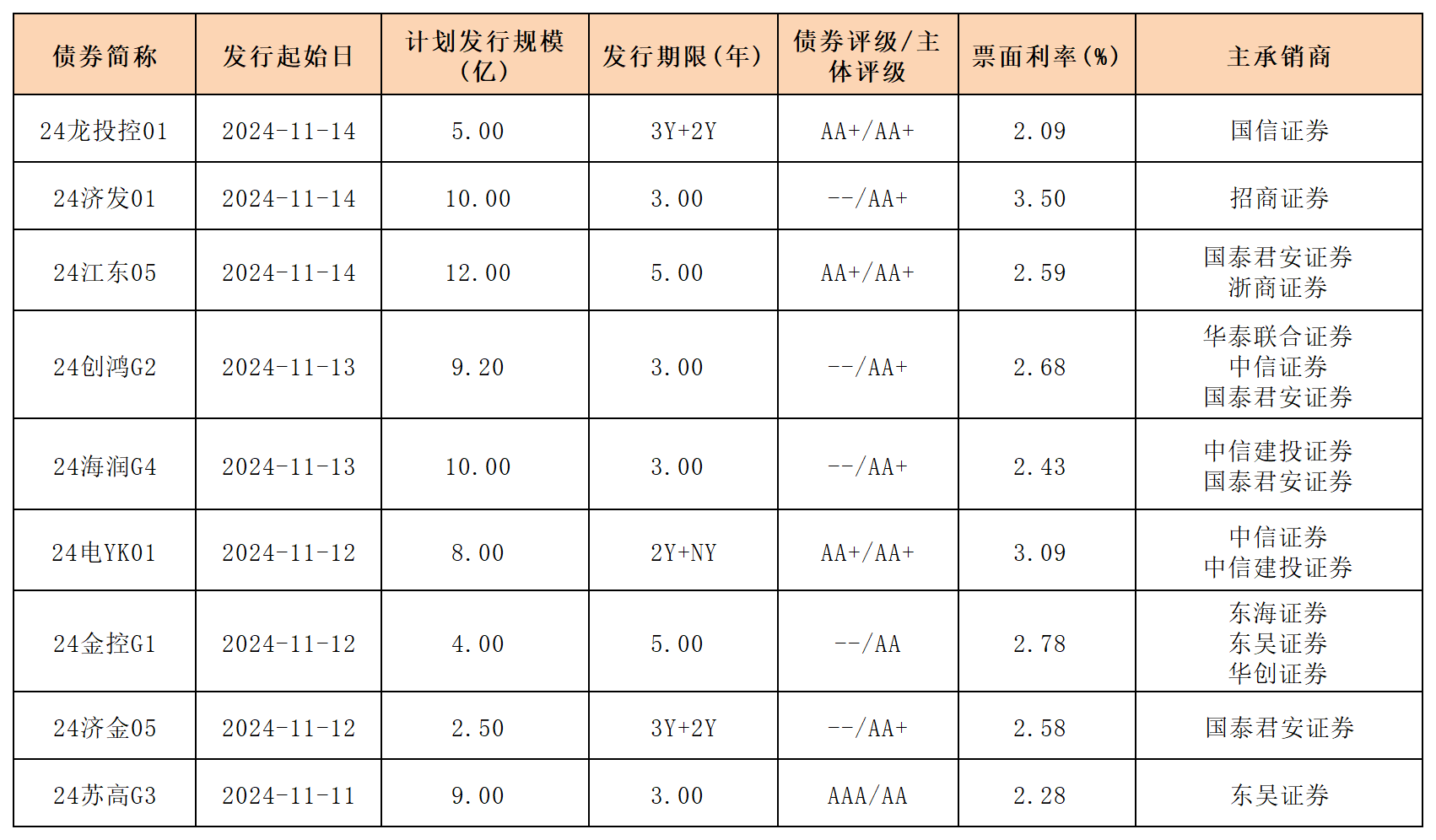

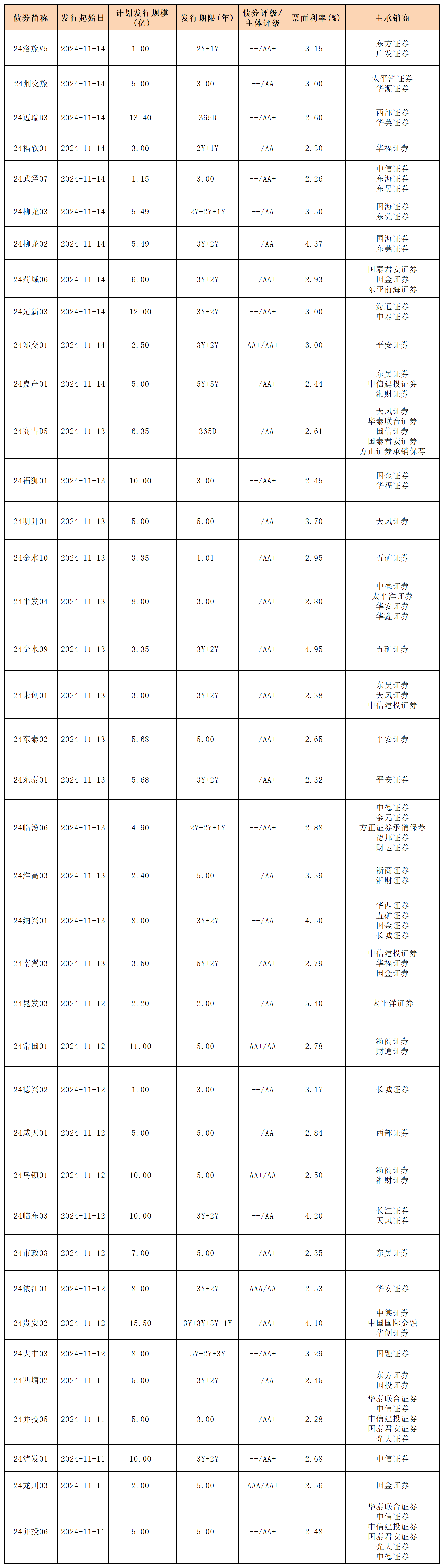

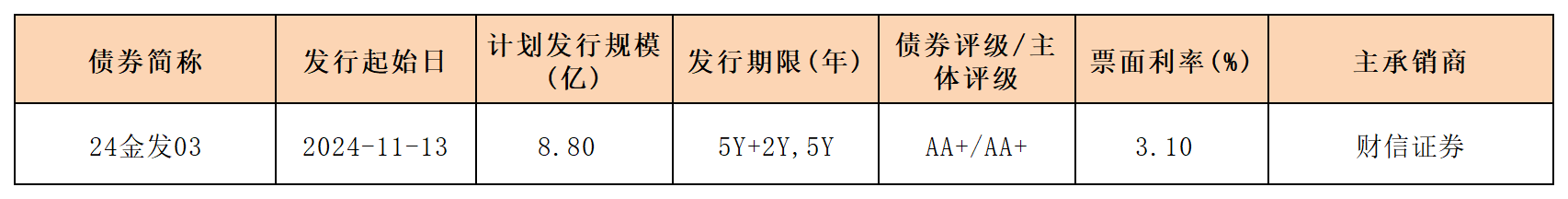

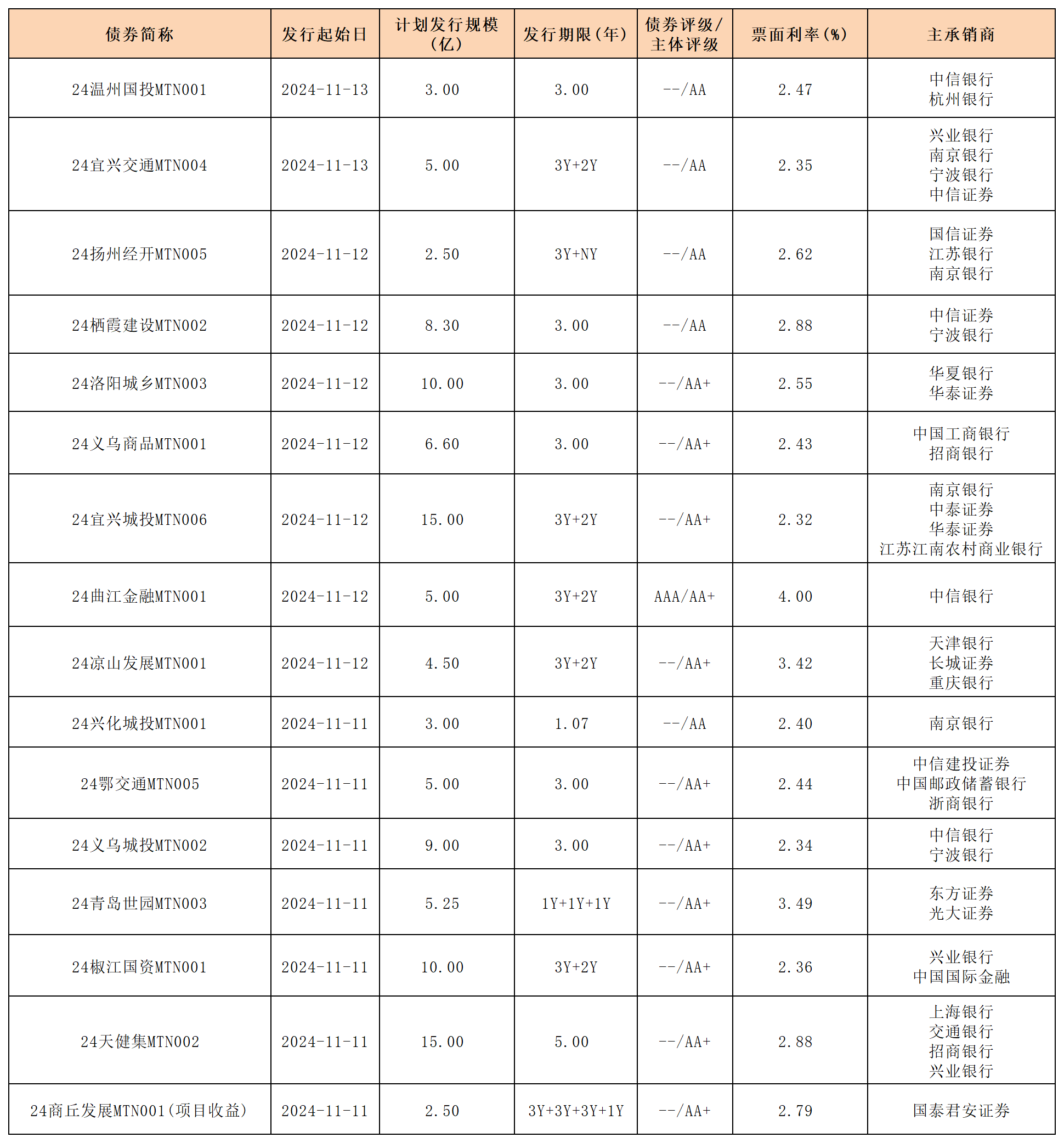

▍债券发行日历

02

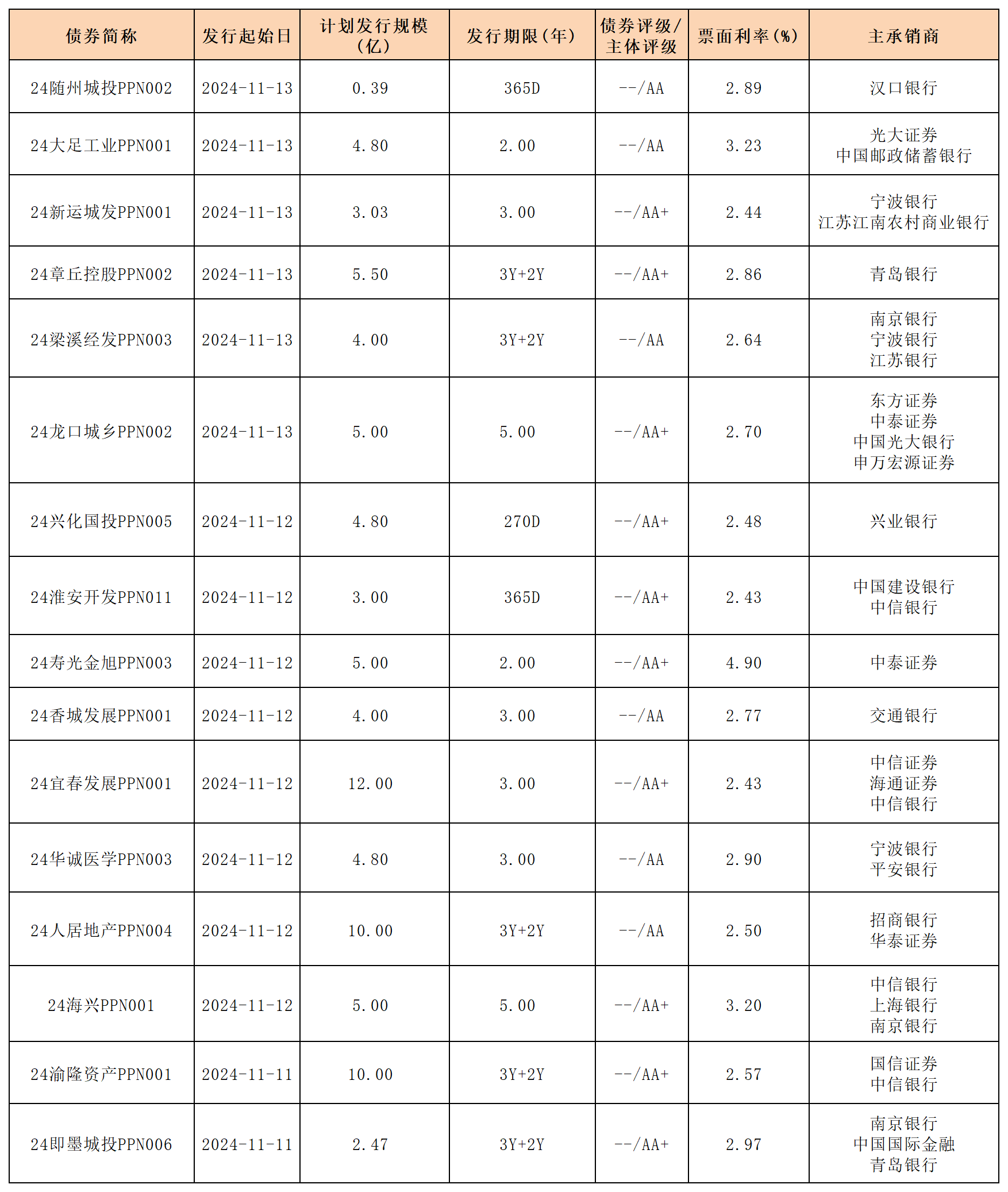

本周私募公司债发行

情况解读:从本周发行情况来看,私募债券发行利率回归平稳,即使是贵州、云南等地,发行利率也稳定在5%左右。由此可见,随着化债政策以及资金的逐步落实,市场基本面正在逐渐修复,市场投资情绪较好。其他地区私募债券发行利率仍在3%左右。除此以外,时隔一月有余,本周由湖南新阳新城建设发展集团有限公司发行一笔企业债,具体用途为乡村振兴板块项目建设及营运,非一般企业债项目。

除私募债券以外,在原本就无较大波动的情况下,又有化债利好的加持,目前公募债发行利率仍无较大波动,基本可以稳定在3%左右,稳定性较强。

原创:闻昊

关注微信公众号

获取债券资讯

集团简介

集团简介